业内:A股配置机遇与挑战并存 保持多头思维

业内:A股配置机遇与挑战并存

在新的宏观政策框架下,市场逻辑已经反转。保持多头思维、把握增量政策红利是下一阶段参与A股市场的主要策略。

A股市场在9月二次探底后迎来了一波快涨急跌的行情,权益资产价格中枢抬升主要受两条宏观主线驱动:一是美联储降息50个基点开启了新一轮宽松周期,全球流动性的改善利好新兴市场风险资产的价值重估;二是国内宏观政策定调转向,多个部门的政策组合支撑了资本市场信心修复和流动性改善。

随后,A股市场在10月进入政策预期与乐观情绪消化期,在美国大选、联储议息会议、国内财政政策等不确定性落地前,指数维持窄幅震荡。随着这些事件逐步明朗,本文从投资策略视角解析对A股的影响与配置思路。

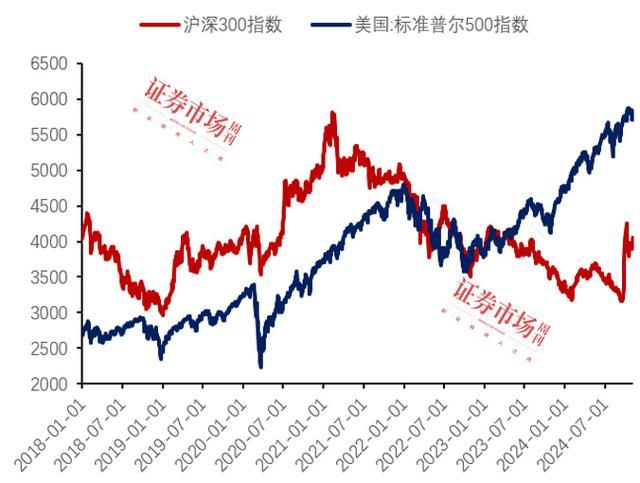

美联储降息周期有利于A股估值修复。美元作为全球主要储备货币,其货币政策不仅影响汇率和资本流动,还波及全球经济稳定性。2022年初开始,美联储激进加息导致美元升值、美债收益率飙升,引发国际资本回流美国,对新兴国家币值和资产价格产生重大影响。与此同时,中国正处于经济转型期,中美利差收窄并转负,加剧了国内资本外流压力,表现为A股估值持续下降。

美国经济在连续加息中并未衰退,反而保持强劲增长。但进入2024年,前期剧烈加息打压下,美国经济出现下行压力,失业率一度上升。美联储9月宣布降息50个基点,旨在缓解需求端压力,防止潜在衰退风险。这是自2020年以来的首次降息,标志着货币政策正式转向,中美利差修复或将带来人民币资产的系统性重估。

展望未来货币政策,预计通胀中枢将向2%的政策目标回归。目前美联储估计自然利率在1-1.5%之间,加上2%通胀目标,中性利率水平将保持在3%-3.5%左右。根据预测,2024年内仍将降息50个基点,2025年将降息100个基点,本轮降息周期将持续两年、累计下降200个基点,有助于全球流动性环境改善和人民币资产价值重估。

特朗普再度当选总统,共和党重新夺回国会控制权,这将有利于竞选承诺的实施。驱赶移民政策可能损害劳动力市场供给,增加企业用工成本,推高通胀风险。对外加征关税将拖累全球贸易和经济增长。大规模减税政策可能导致财政赤字提升,政府债务继续扩张。

对中国而言,最直接的影响来自贸易保护政策,包括加征关税和出口管制。上一轮中美贸易摩擦期间,我国对美出口占比和全球出口份额双双回落。特朗普竞选纲领若全部兑现,将显著推升美国通胀并引发大规模赤字,金融条件收紧,美债收益率上升,美元走强,对新兴市场资金外流压力增大。

国内政策决心为A股市场走出底部区域奠定了基础。虽然短期内存在不确定因素,但仍应保持多头思维。震荡上行期间持仓结构是核心,建议按照国内宏观政策发力方向进行配置。关注地产市场的企稳迹象和顺周期行业修复,以及并购重组带来的机会。央行创设货币政策工具支持股票市场稳定发展,关注低估值国央企、行业龙头和指数权重个股。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系